Friseur-Unternehmer.de

Friseur-Unternehmer.de

Erfolgswissen für Friseure, Management, Marketing, Tipps und Tricks

Beitrag

Steuerfreie Zuwendungen im Friseursalon – Lohnerhöhung, die ankommt!

© Gregory Lee – AdobeStock

Steuerfreie Zuwendungen bieten uns Friseuren attraktive Möglichkeiten, unseren Mitarbeitern zusätzliche Vorteile zum Lohn zukommen zu lassen. Und zwar solche, die nicht von Steuern und von Sozialbeiträgen verzehrt werden.

Wir zeigen Ihnen in diesem Beitrag, wie Sie sich als Arbeitgeber bei Ihren Mitarbeitern wertvoller machen, ohne gleich Ihre Personalkosten in die Höhe zu treiben. Die Möglichkeiten, die Sie als Friseur-Unternehmer haben, sind dabei nicht gerade vielfältig. Aber es gibt sie, und Sie sollten Sie nutzen!

Steuerfreie Arbeitgeberleistungen = Geldwerter Lohn-Vorteil!

Gute Mitarbeiter zu finden ist schwer. Deshalb müssen wir Saloninhaber uns bemühen, unsere besten Mitarbeiter unbedingt im Salon zu halten. Doch das ist oftmals noch schwerer! Zu groß ist die Nachfrage nach gutem Personal.

Die Konkurrenzsituation im Friseur-Business ist knallhart! Nirgends sieht man das besser als in der Friseur-Job-Börse auf Facebook: Salons in personeller Notlage locken mit hohen Lohn-Versprechen und mit teilweise sehr üppigen Kopfprämien für die Vermittlung guter Mitarbeiter.

Aufgrund geringer Gewinnspannen und schlechter Lohnentwicklung ist es im Friseurhandwerk aber besonders schwierig, die eigenen Mitarbeiter dauerhaft attraktiv zu entlohnen. Schließlich können es sich nicht viele Salons leisten, höhere Preise bei den Kunden durchzusetzen, um damit die höheren Lohnkosten zu decken.

© krissikunterbunt – AdobeStock

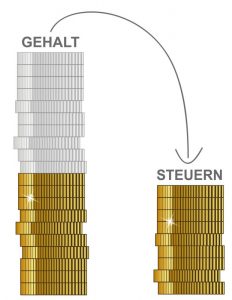

Steuern und Sozialabgaben fressen Lohnerhöhungen auf!

Dabei ist es doch so wichtig, dass wir Friseure für unsere Mitarbeiter eine Lösung finden, die den Arbeitsplatz wertvoller macht. Doch Lohnerhöhungen kommen kaum beim Nettolohn der Mitarbeiter an. Sie werden von Steuern und Sozialabgaben regelrecht „aufgefressen“. Was also tun?

In dieser Situation können steuerfreie Arbeitgeberleistungen Ihnen dabei helfen, als Arbeitgeber attraktiver zu werden und zu bleiben. Sie bieten Ihren Mitarbeitern mehr finanzielle Flexibilität und vor allem mehr Wert! So können Sie auf Dauer Ihre Mitarbeiter motivieren und diese durch gezielte finanzielle Anreize weiterhin von Ihrem Friseur-Unternehmen überzeugen.

Die Grenzen für steuerfreie Arbeitgeberleistungen sind eng.

Der Gesetzgeber eröffnet verschiedene Gestaltungsmöglichkeiten für steuerfreie Arbeitgeberleistungen an die Mitarbeiter. Diese Möglichkeiten sind aber nur in klar definierten Grenzen einsetzbar. Bei geringstem Überschreiten dieser Grenzen – ob absichtlich oder unabsichtlich – drohen meist hohe Nachberechnungen von Steuern und Sozialabgaben.

Wenn Sie beispielsweise eine der Freigrenzen auch nur ein einziges Mal im Jahr und nur um einen einzigen Cent überschreiten, wird etwa nicht nur dieser eine Cent nachversteuert… Nein! Ein Betriebsprüfer würde gleich den gesamten Jahresbetrag des entsprechenden Bezugs für den betreffenden Mitarbeiter nachträglich zu steuerpflichtigem Arbeitslohn erklären. Die Lohnabrechnung würde er im Nachhinein verwerfen und korrigieren. Steuern und Sozialabgaben müssten Sie für den gesamten Prüfungszeitraum nachzahlen – also möglicherweise bis zu 10 Jahre rückwirkend!

© Stockfotos-MG – AdobeStock

Darum: Steuerfreie Zuwendungen planen!

Um stets auf der sicheren Seite zu sein, sollten Sie vor der Freigabe der Arbeitgeberleistungen den Kontakt zu Ihrem Steuerberater suchen. So stellen Sie sicher, dass weder Sie als Friseur-Unternehmer noch Ihre Mitarbeiter unangenehme Überraschungen zu erwarten haben.

Planen Sie die Umsetzung der verschiedenen Möglichkeiten umsichtig! So sorgen Sie für einen reibungslosen Ablauf. Ihre Mitarbeiter werden Ihnen diese Umsicht danken. Und spätestens bei einer Überprüfung der Lohnsteuer werden Sie sich auch selbst für die eigene Planung dankbar sein.

So einfach geht das!

Guido Scheffler erläutert, welche Möglichkeiten für steuer- und sozialabgabenfreie (bzw. begünstigte) Arbeitgeberleistungen es gibt. Er verrät uns in diesem Beitrag, welche der möglichen Zuwendungen er auf welche Weise im eigenen Friseur-Unternehmen einsetzt, um seine Mitarbeiter mit mehr Netto vom Brutto zu motivieren…

So maximiere ich den Lohn meiner Mitarbeiter kostengünstig mit steuerfreien Leistungen

Ein Beitrag von Guido Scheffler,

Ein Beitrag von Guido Scheffler,

Friseurunternehmer seit 1996,

Fachautor für Management und Marketing im Friseurhandwerk,

Geprüfter Fachkaufmann für Marketing (IHK),

Admin der exklusiven Facebook-Gruppe „FriseurUnternehmer“,

Geschäftsführer von www.Friseur-Unternehmer.de

© studio v-zwoelf – AdobeStock

Inflationsausgleichsprämie

Die Bundesregierung hat aufgrund der derzeitigen Krisensituation eine Möglichkeit auf den Weg gebracht, mit der wir Arbeitgeber unseren Mitarbeitern steuerfrei und sozialabgabenfrei Geld zukommen lassen können. Im Rahmen des dritten Entlastungspaketes wurde die sogenannte Inflationsausgleichsprämie – auch Inflationsprämie, Inflationsgeld oder Inflationsausgleich genannt – auf den Weg gebracht.

Ähnlich wie schon die bis zum März 2022 gelaufene Corona-Sonderzahlung von maximal € 1500 unterliegt auch die Inflationsausgleichsprämie bestimmten Bedingungen und exakt definierten Grenzen.

Bedingungen und Grenzen der Inflationsausgleichsprämie:

- Das Gesetz tritt rückwirkend zum 1. Oktober 2022 in Kraft. Die Inflationsausgleichsprämie kann also mit der Lohnabrechnung für den Monat Oktober 2022 erstmalig ausgezahlt werden.

- Die Prämie muss ausdrücklich als „Inflationsausgleichsprämie“ auf der Lohnabrechnung gekennzeichnet sein.

- Auf die Beträge der Inflationsausgleichsprämie fallen für Arbeitnehmer und Arbeitgeber keinerlei Steuern und Sozialabgaben an.

- Der Arbeitgeber kann die Zahlbeträge der Inflationsausgleichsprämie als Kosten zu 100% gewinnmindernd von der Steuer absetzen.

- Der Begünstigungszeitraum ist bis zum 31.12.2024 befristet.

- Der Auszahlungsbetrag ist über den gesamten Zeitraum auf insgesamt € 3.000,- je Mitarbeiter gedeckelt. Sonderzahlungen, die diesen Gesamtbetrag überschreiten, müssen steuer- und sozialabgabenpflichtig abrechnet werden.

- Der Gesamtbetrag der Prämie von € 3000,- pro Person kann den Mitarbeitern auch in mehreren unterschiedlich hohen Teilbeträgen und über den gesamten Zeitraum verteilt ausgezahlt werden.

- Alle weiteren in diesem Beitrag aufgeführten Möglichkeiten zur Lohnoptimierung können parallel ausgeschöpft werden.

- Die Inflationsausgleichsprämie muss zusätzlich zum ohnehin geschuldeten Arbeitslohn gewährt werden. Eine Möglichkeit der Umwandlung bestehender Lohnansprüche in die Inflationsausgleichsprämie besteht nicht.

- Auch Teilzeit- und Minijobber sowie Auszubildende können die Inflationsprämie bekommen.

- Ein Rechtsanspruch auf den Erhalt der Inflationsausgleichsprämie besteht für die Arbeitnehmer nicht. Die Zahlung ist für den Arbeitgeber freiwillig.

- Bei Bezug von einkommensabhängigen Sozialleistungen durch die Arbeitnehmer wird die Inflationsausgleichsprämie nicht als Einkommen angerechnet.

arbeitsrechtliche Anmerkungen:

Aus arbeitsrechtlicher Sicht sollte dabei der Grundsatz der Gleichbehandlung beachtet werden. Unterschiedlich hohe Zahlungen der Inflationsausgleichsprämie an unterschiedliche Mitarbeiter sollten durch sachliche Gründe zu rechtfertigen sein.

ACHTUNG!

Da die Inflationsausgleichsprämie in mehreren Teilzahlungen gewährt werden kann, besteht die Gefahr des Entstehens einer sogenannten „betrieblichen Übung“. Um zu vermeiden, dass Ihren Arbeitnehmern aus dem regelmäßigen Erhalt der Prämie stillschweigend ein dauerhafter Rechtsanspruch auf die Prämie entsteht, sollten Sie Ihre Arbeitnehmer ein entsprechendes Schriftstück unterschreiben lassen!

Wir bieten unseren Mitgliedern eine Vorlage für ein entsprechendes Schreiben für den „Ausschluss einer betrieblichen Übung bei Mehrfachzahlung von Inflationsausgleichsprämien“ als Vorlage zum Herunterladen auf unserer Adhoc-Download-Seite an. (Zur Adhoc-Download-Seite bitte hier klicken!)

Fazit zur Inflationsausgleichsprämie:

Die Inflationsausgleichsprämie ist derzeit die beste Möglichkeit zur steuer- und sozialabgabefreien Lohnoptimierung. Der lange Gültigkeitszeitraum gibt uns Arbeitgebern genug Spielraum, so dass diese Prämie auch in mehreren Einzelbeträgen unterschiedlicher Höhe an die Mitarbeiter ausgezahlt werden kann – oder eben auch gar nicht.

Für viele Friseurunternehmer dürfte es schwierig werden, überhaupt eine Inflationsausgleichsprämie zu zahlen. Oftmals sind die Preise zu knapp an der Rentabilitätsgrenze kalkuliert (oder meistens leider nur geschätzt). Durch den gestiegenen Mindestlohn müssen viele der Corona-gebeutelten Friseursalons ihren Mitarbeitern nun ohnehin mehr Geld zahlen. Auch die inflationsbedingten Preissteigerungen müssen in höheren Preisen auf die Kunden umgelegt werden.

Ob nun zusätzlich noch eine Zahlung der Inflationsausgleichsprämie möglich ist, hängt in solchen Salons am Ende von der Kundschaft ab. Wenn diese die dazu erforderlichen Preiserhöhungen nicht akzeptiert, würde der Unternehmer all diese gestiegenen Kosten quasi aus der eigenen Tasche zahlen müssen. Das kann die Zahlung der Inflationsausgleichsprämie unter Umständen unmöglich machen.

© Osterland – AdobeStock

Kindergartenzuschuss

Was ist der Kindergartenzuschuss?

Als Arbeitgeber können wir Friseure unseren Mitarbeitern die Kosten der Kinderbetreuung entweder anteilig oder vollständig erstatten. Diese Leistungen sind komplett steuer- und sozialversicherungsfrei!

Das heißt: Von diesem Betrag werden dem Arbeitnehmer keinerlei Beiträge für Rentenversicherung, Krankenversicherung, Arbeitslosenversicherung, kein Solidaritätsbeitrag und keine Lohnsteuer abgezogen. Auch der Arbeitgeberanteil zur Sozialversicherung entfällt.

Der Kindergartenzuschuss kann in beliebiger Höhe, maximal aber nur bis zur vollen Höhe der zu zahlenden Gebühren für die Kinderbetreuung, gezahlt werden. Begünstigt sind dabei nur Beträge, die für die Leistungen zur Unterbringung und Betreuung gezahlt werden. Eventuelle Transportkosten oder Kosten der Betreuung im eigenen Haushalt gehören nicht zu den begünstigten Beträgen.

Nachweis der Kinderbetreuung ist erforderlich.

Der Betreuungsvertrag muss als Nachweis über die Beitragshöhe für eine eventuelle Lohnsteuerprüfung vorliegen. Wir Saloninhaber sollten also unbedingt eine Kopie des Betreuungsvertrages vom Mitarbeiter verlangen und diese archivieren!

Der Zahlungsweg steht Ihnen beim Kindergartenzuschuss frei: Sie können das Geld direkt an die Betreuungseinrichtung oder unmittelbar an den Arbeitnehmer überweisen. Letzteres bevorzuge ich, weil es auf dem Lohnschein einfach gut aussieht und den Mitarbeiter motiviert.

Auch eventuelle Minijobber in Ihrem Friseursalon können übrigens zusätzlich zum Lohn einen Kindergartenzuschuss erhalten.

Keine Umwandlung von Lohn in Kindergartenzuschuss!

Wichtig dabei: Arbeitslohn, Weihnachtsgeld oder andere bestehende Zahlungen an den Arbeitnehmer dürfen nicht von uns Chefs in Kindergartenzuschuss umgewandelt werden. In diesem Falle würde Steuer- und Sozialabgabenpflicht wieder einsetzen.

Die Zahlungen müssen zwingend zusätzlich zum ohnehin geschuldeten Arbeitslohn gezahlt werden. Der Kindergartenzuschuss darf also NICHT zur „Lohnumwandlung“ dienen. Er ist aber für uns Friseure als eine Form der „steuerfreien Lohnerhöhung“ geeignet. Wenn wir das für einen Mitarbeiter tun, dann müssen wir natürlich auch an die Zukunft denken – nämlich an die Zeit NACH dem Kindergartenzuschuss:

Motivation aufrecht erhalten!

Sobald das Kind (oder die Kinder) des Mitarbeiters zur Schule kommen, darf kein Kindergartenzuschuss mehr gezahlt werden. Wenn Sie – wie ich – den Zuschuss als „Lohnerhöhung“ eingesetzt haben, dann sollte dieser „Lohnanteil“ für den Arbeitnehmer nun aber auch nicht wegfallen. Jedenfalls dann nicht, wenn der Mitarbeiter (oder die Mitarbeiterin) gute Umsätze macht, die eine Weiterzahlung rechtfertigen würden.

Es sollten dann möglichst andere begünstigte Zuwendungen folgen. Wenn die Möglichkeiten bereits ausgeschöpft sind, dann kann sich eben nur eine „gewöhnliche“ Lohnerhöhung anschließen. Ein Wegfall würde den betreffenden Mitarbeiter (oder die Mitarbeiterin) demotivieren.

© stokkete – AdobeStock

Steuerfreie Sachleistungen

Was sind Steuerfreie Sachleistungen?

Sachleistungen bis zu einem Gesamt-Brutto-Wert von maximal 50,00 Euro pro Monat (vor dem 01.01.2022 waren es noch 44,00 Euro pro Monat) sind für unsere Mitarbeiter und für uns Unternehmer vollständig befreit von der Lohnsteuer und von Sozialabgaben.

Das bedeutet, dass wir Friseure unseren Mitarbeitern durch diese Form der Sachleistung jährlich einen Bonus von insgesamt 600,00 Euro bieten können! Das ist ein nicht zu unterschätzendes Argument, wenn Sie Ihren bestehenden und zukünftigen Mitarbeitern die Vorzüge Ihres Friseursalons schmackhaft machen möchten.

Sachbezüge können alle nur denkbaren Geschenke sein: Das Päckchen Kaffee, die Flasche Wein oder die Schachtel Pralinen. Auch Gutscheine für Produkte oder Dienstleistungen kommen infrage: Tank-Gutscheine, Einkaufsgutscheine, Restaurant-Gutscheine, Massage-Gutscheine usw…

Sachleistung heißt: Niemals in Bar und nicht unbegrenzt einlösbar!

Dabei ist es allerdings wichtig, dass der Sachbezug niemals in Form von Bargeld ausgezahlt wird! Es muss auch sichergestellt sein, dass der Mitarbeiter die Sachleistung nicht direkt in Bargeld umwandeln oder unbegrenzt (wie Bargeld) einsetzen kann.

Auf Gutscheinen muss deshalb immer der Satz enthalten sein “Keine Barauszahlung möglich!” Zum Nachweis für das Finanzamt sollten Sie Gutscheine immer kopieren, bevor Sie diese an die Mitarbeiter ausgeben. Heften Sie diese Kopie dann an den Zahlungsbeleg und versehen Sie ihn mit dem Namen des begünstigten Mitarbeiters.

Der Sachbezug auf Gutscheinen und Guthabenkarten bleibt seit Januar 2022 nur noch dann steuerfrei, wenn die Einlösbarkeit begrenzt ist. Beispielsweise ist ein Gutschein für das gesamte Amazon-Angebot nicht mehr steuerfrei! Die neuen Kriterien zur Steuerfreiheit von Gutscheinen und Guthabenkarten lauten:

- Begrenzte Akzeptanzstellen (z.B. Gutscheine von einzelnen Läden oder auch Einzelhandelsketten, sowie regionale City-Cards bleiben steuerfrei.)

- Begrenzte Produktauswahl (z.B. Tankgutscheine, Gutscheine für Modeboutiquen, Restaurants, Buchläden usw. bleiben steuerfrei.)

- Steuerliche und soziale Zwecke (z.B. Zuschüsse zu den Mahlzeiten der Mitarbeiter oder betriebliche Gesundheitsleistungen bleiben steuerfrei.)

Auch hierbei gilt wieder, dass wir nicht den Lohn kürzen dürfen, um unseren Mitarbeitern stattdessen eine Sachleistung zukommen zu lassen. Die Steuerfreie Sachleistung ist aber eine schöne Möglichkeit für eine effektive Lohnerhöhung, die wertmäßig zu 100 Prozent an die jeweiligen Mitarbeiter durchgereicht wird.

Freigrenze unbedingt beachten!

Beim Betrag von 50,00 EUR handelt es sich um eine steuerliche Freigrenze – keinen Freibetrag! Das heißt: Der monatliche Betrag (inkl. Umsatzsteuer) für den Sachbezug kann natürlich auch geringer ausfallen und er kann auch jeden Monat unterschiedlich sein. Wird er allerdings in einem Monat nur um einen Cent oder mehr überschritten, ist der gesamte Wert des Sachbezugs im betreffenden Monat der Lohnbesteuerung zu unterwerfen. Dann müssten nachträglich Lohnsteuern und Sozialabgaben auf diesen Betrag abgeführt werden.Die Qual der Wahl

Als ich mit dieser Art der Zuwendung an meine Mitarbeiter begann, stellte ich mir allerdings die Frage: „Welche Form von Sachleistung soll ich denen anbieten?“ Schließlich liegen die Interessen der Mitarbeiter oftmals weit auseinander, sodass es für mich als Unternehmer schwierig war, alle Mitarbeiter gleichermaßen zufrieden zu stellen.

Zudem war es ziemlich mühsam, jeden Monat aufs Neue von A nach Z fahren zu müssen, um für den einen Mitarbeiter einen Tankgutschein zu besorgen, für den anderen einen Einkaufsgutschein vom Supermarkt, für den nächsten einen Restaurant-Gutschein… und dann womöglich auch noch jeden Monat etwas anderes? Das artete schnell in puren Stress für mich aus!

Also bot ich meinen Mitarbeitern zunächst eine Sachleistung, womit alle etwas anfangen konnten: Tankgutscheine. Doch auch das war nicht optimal, weil nicht alle Mitarbeiter die gleiche Tankstellen-Marke bevorzugten, oder keine Tankstelle dieses Unternehmens in Wohnnähe hatten. Doch dann fand ich eine sehr elegante Lösung:

© Kalim – AdobeStock

Steuerfreie Gutscheinkarte bietet Flexibilität

In meinem eigenen Salon nutze ich nun seit Längerem die City Card von Edenred, um meinen Mitarbeitern Ihre monatliche Sachleistung im Wert von 50 Euro zukommen zu lassen. Dieser Geldwert wird jeden Monat auf die City Card meiner Mitarbeiter geladen. Das hat mehrere Vorteile für mich als Unternehmer und für meine Mitarbeiter:

- Ich kann selbst entscheiden, wie viel Sachleistungswert ich welchem Mitarbeiter monatlich zukommen lassen möchte. Ich muss also die vollen 50 Euro nicht bei jedem ausschöpfen.

- Die Aufladung der Karte erfolgt Monat für Monat automatisch. Ich muss mich um gar nichts mehr kümmern und spare unglaublich viel Zeit und Fahrerei.

- Es gibt eine einzige monatliche Rechnung für mich als Arbeitgeber über die Summe aller Aufladebeträge, die ich dann einfach als Beleg für die Steuer einreiche.

- Die Mitarbeiter können die City Card nach Belieben bei den unterschiedlichsten Akzeptanzstellen einsetzen: Zum Einkaufen im Supermarkt, zum Tanken, für einen Restaurantbesuch, zum Online-Shopping usw…

- Die Mitarbeiter verwenden die Karte zum Bezahlen ganz einfach wie eine EC-Karte mit einer Pin.

- Das Guthaben auf der Karte verfällt nicht. Die Mitarbeiter können also auch ihr Kartenguthaben ansparen, um sich dann einen größeren Wunsch zu erfüllen.

- Die Aufladebeträge auf der City Card sind für die Mitarbeiter völlig frei von Lohnsteuer und Sozialabgaben. Auch für mich als Arbeitgeber entfällt der Arbeitgeberanteil an den Sozialversicherungsbeiträgen.

- Die Mitarbeiter schätzen den Wert der City Card sehr hoch ein, was sich auf mein Ansehen als Arbeitgeber äußerst positiv auswirkt.

- Im Verhältnis zu diesen Nutzenvorteilen sind die Gebühren für die TicketPlus Card gering.

Sachbezug in voller Höhe jeden Monat auf die Karte!

Übrigens: Die geringen Einrichtungs- und Aufladegebühren, die Sie als Arbeitgeber für die Bereitstellung und die technische Einrichtung der Sachbezugskarte tragen, müssen NICHT zum gewährten Betrag hinzugerechnet werden. Die Gebühren sind KEINE zusätzliche Leistung des Arbeitgebers. Sie zählen auch NICHT als weiterer Sachbezug. Somit kann der Sachbezugsbetrag bis zur Freigrenze von 50,00 Euro monatlich für jeden Arbeitnehmer voll ausgeschöpft werden. Die Gebühren für die Karten sind unabhängig vom Sachbezug ganz normal als Betriebsausgaben anzusetzen.

© Mangostar – AdobeStock

Sachgeschenke zu besonderen Anlässen

Wer seinen Mitarbeitern zwischendurch noch etwas Gutes tun will, kann Geschenke zu besonderen, persönlichen Anlässen machen. Diese Geschenke gelten ebenfalls als steuer- und sozialabgabenfreie Sachzuwendungen.

Wie oben bereits erläutert, zählen auch Gutscheine zu den Sachgeschenken. Die seit Januar 2022 geforderte begrenzte Einlösbarkeit bei Gutscheinen im Bezug auf die Sachbezugsfreigrenze gilt gleichermaßen auch hier. Falls sie den vorstehenden Abschnitt „Sachleistung heißt: Niemals in Bar und nicht unbegrenzt einlösbar!“ übersprungen haben, dann lesen Sie dort bitte nochmals nach, was bei Gutscheinen zu beachten ist!

Sie können Ihren Mitarbeitern auch mehrere Geschenke machen. Die Gelegenheitsgeschenke sind nicht auf eine bestimmte Zahl von Anlässen beschränkt. Das heißt: Sie können dem betreffenden Arbeitnehmer auch mehrfach im Jahr zu einem persönlichen Anlass ein Präsent überreichen.

Fallen beispielsweise Hochzeit, Geburtstag und die Geburt eines Kindes in einen Monat, dann sind auch mehrere Aufmerksamkeiten innerhalb eines Monats möglich. Damit darauf aber keine Steuern anfallen, müssen wir Arbeitgeber einige Dinge beachten:

Solche Geschenke sind nämlich nur dann steuerfrei, wenn sie die Freigrenze in Höhe von 60 Euro pro Anlass (inkl. Umsatzsteuer) nicht übersteigen, und es muss sich um einen persönlichen, eher seltenen Anlass handeln. Bei Überschreitung der Freigrenze wird das komplette Geschenk steuerpflichtig.

Was immer geht als Anlass, ist der Geburtstag des Mitarbeiters. Diese 60,00 Euro (und keinen Cent mehr) können Sie in jedem Falle steuer- und sozialabgabenfrei in ein Geschenk für jeden Ihrer Mitarbeiter verwandeln.

Dann wird es schon schwieriger. Geschenke zu gesetzlichen Feiertagen (z.B. Weihnachten, Ostern) sowie Firmenjubiläen gehören nicht zu den persönlichen Anlässen! Diese folgenden Anlässe werden meist akzeptiert:

- Geburtstag

- Bestandene Abschlussprüfung bei Azubis

- Dienstjubiläum

- Pensionierung

- Beförderung

- Verlobung

- Hochzeit

- Silberhochzeit

- Goldhochzeit

- Geburt eines Kindes

- Taufe des Kindes

- Einschulung/Schulabschluss des Kindes

- Kommunion des Kindes

- Konfirmation/Firmung des Kindes

Mein Tipp: Auf die City Card von Edenred können Sie auch eine Extra-Aufladung von 60,00 Euro zum Geburtstag Ihrer Mitarbeiter aufbuchen. Das ist bei den Mitarbeitern ein sehr beliebter Weg, wie Sie Ihre Dankbarkeit und Wertschätzung zeigen können.

Hinweis auf Video-Seminar:

Hinweis auf Video-Seminar:

Für unsere Mitglieder haben wir ein Video-Seminar zum Thema „Steuerfreie Arbeitgeberleistungen“ aufgezeichnet. Hier erfahren Sie, wie Guido Scheffler den Lohn seiner eigenen Mitarbeiter optimiert und somit für mehr Motivation, Treue und Mitarbeiterzuwachs in seinem Salon sorgt. Ihm zur Seite stehen die Steuerexpertin Stefanie Reim und die Produkt Managerin Viktoriya Simkina von EdenredOne, einem der führenden Anbieter von Guthabenkarten. Viel Spaß bei den Video-Seminaren!

© nagaets – AdobeStock

Werkzeuggeld

Wenn Ihre Arbeitnehmer ihre Werkzeuge selbst zur Arbeit mitbringen müssen (z.B. die Friseurschere), dann können Sie als Arbeitgeber theoretisch die entstandenen Abnutzungs- und Instandhaltungskosten pauschal bis zu einem Betrag von € 50 monatlich lohnsteuer- und sozialversicherungsfrei erstatten. Der Bundesfinanzhof (BFH) hat eine Höhe von 50 Euro monatlich akzeptiert (BFH, 21.8.1995 – VI R 30/95). In der Praxis funktioniert das aber so einfach nicht.

Die Höhe des Werkzeuggeldes gilt nämlich nur dann als „vom Finanzamt genehmigt“, wenn nicht anzunehmen ist, dass der tatsächliche Aufwand in Wirklichkeit geringer ist. Aber welcher Friseurgeselle braucht denn jedes Jahr 600,- Euro für den Wertverlust und das Schleifen seiner Schere?

Das ist in den Augen des Finanzamtes sehr unrealistisch. Darum muss bei einer Prüfung anhand von Belegen für einen Mindestzeitraum von 3 Monaten der Nachweis erbracht werden, dass tatsächlich Kosten in der entsprechenden Höhe regelmäßig auflaufen. Das dürfte für die Mitarbeiter schwierig werden.

Ohne Nachweise nur sehr geringes Werkzeuggeld möglich.

Ohne Belege zum Einzelnachweis der tatsächlichen Aufwendungen ist eine pauschale Entschädigung über das Werkzeuggeld nur dann steuerfrei, wenn sie

- die regelmäßigen Absetzungen für Abnutzung der Werkzeuge abgelten (z.B. Wertverlust der Friseurschere durch deren übliche Abnutzung),

- die üblichen Betriebs-, Instandhaltungs- und Instandsetzungskosten der Werkzeuge abgelten (z.B. der jährliche Schleifservice für die Friseurschere)

- und/oder die Kosten der Beförderung der Werkzeuge zwischen Wohnung und Tätigkeitsstätte abgelten (fällt aus, weil der Transport eines so kleinen Gegenstandes wie einer Schere keine Extrakosten verursacht).

Deshalb erscheinen an Werkzeuggeld auf dem Lohnschein meiner Mitarbeiter lediglich 7,00 Euro. Dieser monatliche Betrag gilt aus Sicht der Finanzprüfer als realistischer Ansatz für den Wertverlust und das Instandhalten einer Friseurschere. Ein höherer Betrag würde den oben genannten Nachweis tatsächlicher Kosten erfordern. Und das wäre mit viel organisatorischem Aufwand für die Mitarbeiter und auch für mich als Arbeitgeber verbunden.

Aber selbst diesen geringen Betrag kann man als steuer- und beitragsfreien Lohnbestandteil einfach mal “mitnehmen”. Schließlich sind 7,-€ monatlich im Jahr dann auch schon 84,-Euro. Deshalb nutze ich auch diese Leistung zur Nettolohn-Erhöhung meiner Mitarbeiter.

Wenn sie mehr Werkzeuggeld zahlen möchten, müssen Ihre Mitarbeiter die tatsächliche Höhe der Kosten nachweisen können. Da wäre es doch einfacher, wenn Sie Ihren Mitarbeitern die Zusage geben, Ihnen die Schere von Arbeitgeberseite zu stellen, statt Werkzeuggeld zu zahlen? Auch das wäre eine Möglichkeit, welche kaum Aufwand bedeutet und für den Mitarbeiter 100% steuerfrei und zudem noch komplett umsonst ist. Kann man mal drüber nachdenken, nicht wahr?

© Kzenon – AdobeStock

Betriebsfeiern und Betriebsausflüge

Jedes Jahr zu Weihnachten gehen meine Mitarbeiter und ich in ein anderes Restaurant in unserer Stadt. Zum Betriebsjubiläum machen wir meist einen gemeinsamen Ausflug und besuchen ein lustiges Theaterstück, ein Musical, ein Konzert oder ähnliches.

Die Kosten dafür bleiben für meine Mitarbeiter steuerfrei. Ich sorge dafür, dass die Ausgaben pro Mitarbeiter höchstens 110 Euro betragen (inkl. Transportkosten). Ab dem 01.01.2024 soll dieser Steuerfreibetrag auf 150 Euro steigen (Noch nicht endgültig entschieden!).

Pro Jahr sind maximal zwei Betriebsfeiern steuerfrei möglich. Liegen die Kosten pro Feier und Kopf über 110 Euro, müssten die Mitarbeiter auf den Mehrbetrag Steuern zahlen.

Gut zu wissen: Sachgeschenke bis zu einem Wert von 60,00 Euro, die Sie Ihren Mitarbeitern im Rahmen einer Betriebsfeier machen, werden in den Freibetrag von 110 Euro pro Person für diese Feier eingerechnet. Das schöne daran: Diese Sachgeschenke werden NICHT auf den monatlichen Sachbezug von 50,-Euro angerechnet. Geschenke auf einer Betriebsfeier können also zusätzlich gemacht werden, auch wenn die Sachbezugsgrenze im betreffenden Monat bereits ausgeschöpft wurde.

Auch wichtig zu wissen: Betriebsfeiern und Betriebsausflüge müssen immer ALLEN Mitarbeitern des Betriebes (oder zumindest der gesamten Abteilung, wenn der Betrieb groß ist) zugänglich sein, damit die Leistung steuerfrei bleibt. So ist es beispielweise NICHT möglich, einer einzigen Mitarbeiterin z.B. einen Wellnessausflug allein (oder nur mit der Chefin) steuerfrei zukommen zu lassen – es sei denn, Sie haben nur die eine Mitarbeiterin.

© Seventyfour – AdobeStock

Betriebliche Gesundheitsförderung

Wir Arbeitgeber können jedem unserer Mitarbeiter Leistungen im Wert von bis zu 600 Euro pro Jahr steuer- und sozialversicherungsfrei zukommen lassen. Auch diese Leistungen müssen wieder zusätzlich zum ohnehin geschuldeten Lohn gewährt werden.

Begünstigt sind Kurse zu den Themen „Bewegung“, „Ernährung“, „Entspannung“ oder auch Nichtraucher-Kurse. Die gesetzlichen Krankenkassen haben in einem umfangreichen Leitfaden sämtliche Punkte zusammengefasst, die für infrage kommende Kurse zu beachten sind. Den Leitfaden finden Sie unter diesem Link.

Das Bundesministerium für Gesundheit hat dazu einen leicht verständliche Broschüre veröffentlicht, aus der auch hervorgeht, welche Arten von Kursen für die betriebliche Gesundheitsförderung infrage kommen. Die Broschüre finden Sie unter diesem Link.

Der ordinäre Fitness-Studio-Besuch oder die Mitgliedschaft in einem Sportverein zählen demzufolge leider nicht zu den begünstigten Leistungen. Es sei denn, es handelt sich um spezielle Kurse (wie z.B. Rückenschule) für die der Trainer eine spezielle Qualifikation nachweisen kann.

Diese Voraussetzungen müssen wir Arbeitgeber vorher prüfen, bevor wir einem Mitarbeiter die entsprechende Leistung zukommen lassen. Deshalb sollten wir diese Leistungen nicht ohne entsprechende Belege auszahlen.

Im Unterschied zur klassischen Sachleistung ist die Summe von 600 Euro übrigens ein Freibetrag. Wird also der Freibetrag überschritten, ist nur die darüber liegende Summe steuer- und sozialversicherungspflichtig. Der Freibetrag von 600,- Euro gilt seit 01.01.2020. Bis dahin waren es 500,- EURO.

© Drobot Dean – AdobeStock

Private Nutzung von Computern oder Telekommunikationsgeräten

Sie können Ihren Mitarbeitern ein Handy, einen Computer oder ein Tablet kostenfrei zur privaten Nutzung überlassen. Die private Nutzung von PC und Telekommunikationsgeräten ist nämlich steuerfrei.

Das gilt selbst dann, wenn Sie als Arbeitgeber zusätzlich noch die Grundgebühr und die laufenden Kosten übernehmen. Einzige Bedingung: Das Gerät bleibt in Ihrem Besitz als Arbeitgeber. Das heißt: Der Mitarbeiter muss es Ihnen zurückgeben, wenn er aus dem Unternehmen ausscheidet.

Lassen Sie sich die Übergabe des Gerätes vom Mitarbeiter deshalb unbedingt quittieren! Die Angabe der IMEI-Nummer, die moderne Kommunikationsgeräte heutzutage tragen, oder die Seriennummer macht das Gerät für Sie eindeutig identifizierbar.

© merla – AdobeStock

Zuschüsse und Sachbezüge für ÖPNV und Jobticket

Als Saloninhaber können Sie Ihren Mitarbeitern die Aufwendungen für den öffentlichen Personen-Nahverkehr (ÖPNV) steuer- und sozialabgabenfrei ersetzen. Begünstigt ist der Linienverkehr mit Bus und Bahn. Der Luftverkehr und Taxis sind von der Steuerbefreiung ausdrücklich ausgenommen.

Das Gute daran: Neben der beruflichen Nutzung der oben genannten Verkehrsmittel ist auch die private Nutzung von der Steuerbefreiung erfasst. Das heißt, Sie können Ihren Mitarbeitern auch Fahrausweise bezuschussen, die für privat veranlasste Fahrten genutzt werden.

Es gibt zwei Wege, auf denen Sie Ihren Mitarbeitern die Leistung zukommen lassen können:

- Entweder können Sie Ihren Mitarbeitern Zuschüsse zahlen. Durch Beförderungs-Belege und Fahrausweise ist nachzuweisen, dass die Arbeitgeber-Zuschüsse die tatsächlichen Kosten des jeweiligen Mitarbeiters nicht überschreiten.

- Oder sie können für Ihre Mitarbeiter Fahrausweise (z.B. Jobtickets) selbst einkaufen und diese kostenfrei oder verbilligt zur Verfügung stellen. Auch hierbei muss es natürlich einen entsprechenden Kaufbeleg als Nachweis geben.

Die Lohnumwandlung ist auch in diesem Falle wieder ausgeschlossen. Die Leistungen müssen also zusätzlich zum ohnehin geschuldeten Arbeitslohn erbracht werden, damit Steuerfreiheit besteht.

© Gina Sanders – AdobeStock

Fahrtkostenzuschuss für PKW

Ich selbst nutze den Fahrtkostenzuschuss nicht, weil meine Mitarbeiter alle in der näheren Umgebung meines Salons wohnen. Außerdem bietet der Fahrtkostenzuschuss für uns Arbeitgeber selbst kaum Steuersparpotenzial. Der Vollständigkeit halber möchte ich ihn dennoch hier kurz erwähnen:

Fahrtkostenzuschüsse sind steuerpflichtiger Arbeitslohn. Als Arbeitgeber können Sie diese Zuschüsse aber bis zur Höhe der Entfernungspauschale pauschal versteuern. Da Sie als Arbeitgeber die Pauschalsteuer tragen, ist dieser Teil des Arbeitslohns für Ihren Mitarbeiter praktisch steuerfrei.

Die Fahrtkostenzuschüsse sind vor allem dann attraktiv, wenn Sie potenzielle Mitarbeiter aus einem großen Einzugsgebiet um Ihren Friseursalon mit dieser Art der finanziellen Unterstützung anlocken möchten. Infos zur Berechnung von Fahrkostenzuschüssen im Rahmen der aktuellen Entfernungspauschale können Sie bei Wikipedia unter diesem Link nachlesen: https://de.wikipedia.org/wiki/Entfernungspauschale

Sie können Ihren Mitarbeitern auch die monatlichen Kosten für den öffentlichen Nahverkehr bezuschussen. Auch hier gilt: Die Leistung ist nicht komplett steuerfrei. Sie wird ebenfalls pauschal versteuert.

© Butch – AdobeStock

Betriebliche Altersvorsorge

Sie können Ihren Mitarbeitern die Möglichkeit bieten, im Rahmen der sogenannten “Bruttoentgeltumwandlung” einen Teil des Bruttolohns zum Zwecke der betrieblichen Altersvorsorge einzubehalten und diese in eine Rentenversicherung einzuzahlen.

Da sich hierdurch die Höhe der Lohnsteuer und der Sozialabgaben Ihrer Mitarbeiter mindert, kann dies eine attraktive Lösung sein. Das effektive Minus beim Netto für Ihre Mitarbeiter hält sich in Grenzen, während die Auswirkungen auf die spätere Rente spürbar sein können.

Aufgrund des relativ niedrigen Lohnniveaus im Friseurhandwerk, wird diese Möglichkeit von Friseuren aber kaum genutzt. Die meisten Mitarbeiter in unserer Branche bevorzugen diejenigen Lösungen, die sich sofort und nicht erst später in barer Münze auszahlen.

© hin255 – AdobeStock

Erholungsbeihilfe

Die sogenannte Erholungsbeihilfe ist eine gute Möglichkeit Ihren Mitarbeitern finanzielle Vorteile zu bieten. Im Gegensatz zum Urlaubsgeld mit den hohen steuerlichen Abzügen bietet die Erholungsbeihilfe eine gute Lösung, um Ihren Mitarbeitern etwas Gutes zukommen zu lassen.

Die Voraussetzungen für die Erholungsbeihilfe sind simpel. Im Zeitraum von drei Monaten vor oder nach der Zahlung muss der Mitarbeiter seinen Urlaub in Anspruch nehmen. Wie dieser Urlaub genutzt wird, spielt keine Rolle.

Die Erholungsbeihilfe wird von Ihnen als Arbeitgeber pauschal mit 25 % Lohnsteuer zuzüglich Solidaritätszuschlag und pauschaler Kirchensteuer versteuert. Die Beihilfe darf jedoch nicht 156 Euro pro Arbeitnehmer im Kalenderjahr übersteigen. Für dessen Ehegatten oder eingetragenen Lebenspartner gelten dabei 104 Euro, für jedes Kind 52 Euro. Werden diese Beträge überschritten, sind die Erholungsbeihilfen in vollem Umfang steuer- und sozialabgabenpflichtig.

© luckybusiness – AdobeStock

Restaurantschecks (Essenmarken)

In Deutschland ist es Arbeitgebern gestattet, ihre Mitarbeiter steuerbegünstigt bei der Essensverpflegung zu unterstützen. Sie können Ihren Mitarbeitern Restaurantschecks fürs Mittagessen spendieren. Damit erhalten Ihre Mitarbeiter einen bargeldlosen Essenszuschuss von Ihnen.

Laut Gesetzgeber dürfen mit den Restaurantschecks ausschließlich Lebensmittel gekauft werden, aber keinerlei Non-Food-Artikel, Alkohol oder Tabakwaren. Beim Einlösen der Schecks im Restaurant oder Lebensmittelgeschäft darf kein Wechselgeld erstattet werden, da dies sonst zu einem geldwerten Vorteil führen würde. Und es darf nur ein Scheck pro Arbeitstag und Mitarbeiter eingelöst werden.

Für das Jahr 2018 liegt der Höchstwert dieser Unterstützung bei 6,33 Euro pro Arbeitstag und Mitarbeiter, wobei der Mitarbeiter einen Pflichtanteil selbst zu versteuern hat und einen Arbeitgeberzuschuss steuerfrei hinzu bekommt.

Diese Handhabung und auch die steuerliche Seite machen die Sache ein wenig kompliziert. Das ist einer der Gründe, warum ich selbst diese Variante der Arbeitgeberleistung im eigenen Salon noch nicht nutze. Der Hauptgrund ist jedoch, dass es in der Umgebung meines Salons (noch) zu wenige Akzeptanzpartner für Restaurantschecks gibt.

Falls es in Ihrer Stadt mehr Einlösestellen gibt und Sie mit dem Gedanken spielen, diese Leistung in Ihrem Salon einzuführen, so gibt es auch dafür Systemlösungen von verschiedenen Anbietern (z.B. von Edenred das „Ticket Restaurant“). Auf den Websites der Anbieter können Sie sich auch die Akzeptanzpartner in Ihrer Umgebung anzeigen lassen.

© Kalim – AdobeStock

Fazit

Wo auch immer wir Friseure die Möglichkeit haben, unseren guten Mitarbeitern zu einer Lohnerhöhung ohne Abzüge zu verhelfen, da sollten wir sie auch nutzen! Aber auch nur dann, wenn es die betreffenden Mitarbeiter verdient haben, wenn es keinen zusätzlichen Aufwand produziert, und wenn es bei überschaubaren Kosten bleibt.

Unsere Mitarbeiter danken es uns mit einer höheren Wertschätzung ihres Arbeitsplatzes, mit der Weiterempfehlung unseres Salons als Arbeitgeber, mit einer besseren Motivation und höherer Loyalität.

Hinweis auf Video-Seminar:

Hinweis auf Video-Seminar:

Für unsere Mitglieder haben wir ein Video-Seminar zum Thema „Steuerfreie Arbeitgeberleistungen“ aufgezeichnet. Hier erfahren Sie, wie Guido Scheffler den Lohn seiner eigenen Mitarbeiter optimiert und somit für mehr Motivation, Treue und Mitarbeiterzuwachs in seinem Salon sorgt. Ihm zur Seite stehen die Steuerexpertin Stefanie Reim und die Produkt Managerin Viktoriya Simkina von EdenredOne, einem der führenden Anbieter von Guthabenkarten. Viel Spaß bei den Video-Seminaren!

- Allgemein (12)

- Erfolgswissen (139)

- Existenzgründung (29)

- Leistung & Produkt (24)

- Personal & Führung (15)

- Preise & Kosten (41)

- Recht & Steuern (45)

- Werbung & PR (27)